Suscríbase al Blog de la NTA y reciba actualizaciones sobre las últimas publicaciones del blog de la Defensora Nacional del Contribuyente Erin M. Collins.

En mi recién estrenada Informe Anual al Congreso, Hablé de la necesidad de evaluar el impacto de las auditorías del IRS en el cumplimiento voluntario. Blog de la semana pasada discutió algunas de las fortalezas y debilidades de los tres tipos de auditorías tradicionales del IRS: auditoría de correspondencia, auditoria de la oficina y auditoría de campo. En el blog de esta semana, discutiré algunos de los factores que influyen en el cumplimiento voluntario.

¿Qué factores influyen en el cumplimiento voluntario?

El cumplimiento voluntario tradicional se ha centrado en la teoría de la disuasión. Sin embargo, la investigación en ciencias sociales indica que la teoría de la disuasión representa solo una parte de las tasas de cumplimiento reales y que las normas sociales, los valores personales y las actitudes pueden tener un impacto mayor en las decisiones de cumplimiento de los contribuyentes. Los estudios han demostrado que para garantizar un alto nivel de cumplimiento tributario voluntario, los contribuyentes deben tener fe y confianza en la equidad del sistema tributario. En el informe de este año, incluyo un estudio de investigación en el Volumen II que explora la influencia de las auditorías tributarios en las actitudes y percepciones de los contribuyentes. En general, los contribuyentes del estudio que experimentaron auditorías informaron niveles más altos de miedo, ira, amenaza y precaución al pensar en el IRS y se sintieron menos protegidos por el IRS. Los contribuyentes que experimentaron exámenes por correspondencia experimentaron un nivel más bajo de justicia percibida en comparación con aquellos que se sometieron a exámenes de oficina y de campo. El estudio también encontró que los contribuyentes que experimentaron una auditoría que resultó en un reembolso de impuestos percibieron al IRS con menos confianza después de la conclusión de la auditoría. Estos hallazgos sugieren que al seleccionar declaraciones y evaluar casos de auditoría, el IRS debe investigar y considerar cómo las auditorías generan confianza en los contribuyentes y afectan el cumplimiento voluntario futuro.

¿Cuál es el impacto de las auditorías tradicionales del IRS en el cumplimiento voluntario?

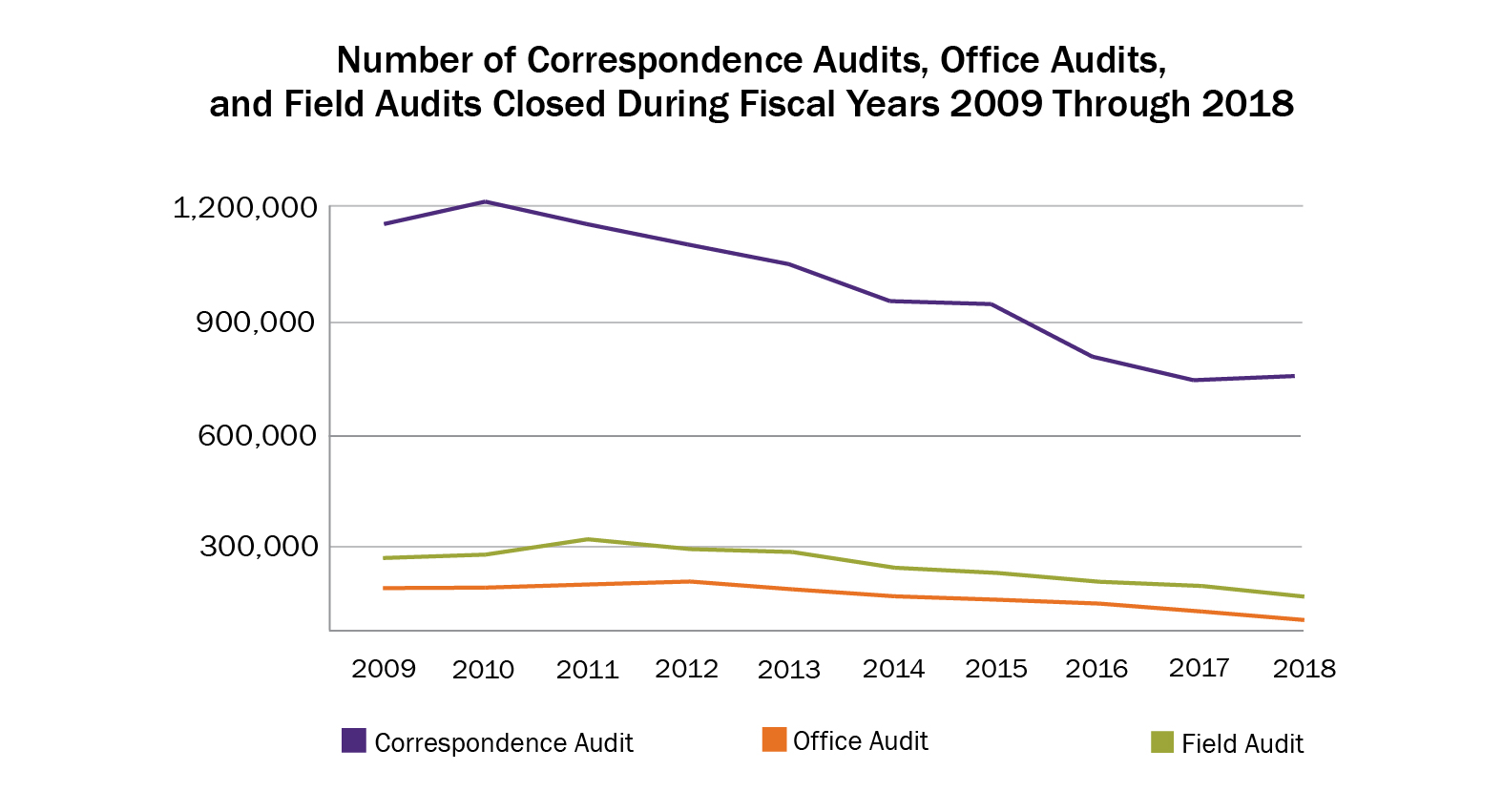

En los tres problemas más graves de mi informe de 2018 (aquí, aquí y aquí), Expresé mi preocupación de que las inspecciones del IRS no aumenten el cumplimiento voluntario futuro, no midan el cumplimiento voluntario en términos de las actitudes positivas de los contribuyentes hacia el IRS y la educación de los contribuyentes, y coloquen cargas indebidas sobre los contribuyentes. El programa de auditoría tradicional del IRS se ha reducido considerablemente en los últimos diez años de un total de casi 1.75 millones de auditorías en el año tributario (FY) 2010 a aproximadamente 970,000 en el FY 2018, como se muestra en la siguiente figura.

Por esta razón, es aún más crítico que el IRS se concentre en aumentar el cumplimiento voluntario de las auditorías que realiza. Un examen es principalmente un vehículo educativo, por lo que el contribuyente aprende las reglas, corrige errores y puede cumplir en el futuro. De echo, El IRS gana aproximadamente el doble de los efectos a largo plazo de una auditoría que de la propia auditoría.. Sin embargo, un número significativo de auditorías de correspondencia—Aproximadamente el 42 por ciento en el año tributario 2018 — se cerraron sin contacto personal. Como resultado, el IRS pierde oportunidades para educar al contribuyente sobre reglas y procedimientos complicados y situaciones de hechos complicados, o ambos, como en el caso del Crédito Tributario por Ingreso del Trabajo (EITC).

El IRS no sabe si su exámenes de campo están promoviendo el cumplimiento voluntario porque no tiene una medida para rastrear el cumplimiento de la presentación futura después de la auditoría. En cambio, el IRS se enfoca principalmente en el resultado final y los efectos directos de una auditoría específica, midiendo cierres, tiempo de ciclo, satisfacción de los empleados y puntajes de calidad.

El IRS también puede estar seleccionando los contribuyentes incorrectos y los problemas para la auditoría de campo, dada la disminución de recursos y altas tasas sin cambios, con un promedio del 23 por ciento para las auditorías de campo de pequeñas empresas / autónomos (SB / SE) y del 32 por ciento para las auditorías de campo de grandes empresas e internacionales (LB&I) en los años tributarios 2010-2018. Investigación muestra que las auditorías que proponen que no hay impuestos adicionales (auditorías "sin cambios") resultan en un mayor incumplimiento en el futuro: un estudio reciente encontró que los contribuyentes del Anexo C redujeron sus ingresos declarados en los tres años posteriores a una auditoría sin cambios en aproximadamente un 37 por ciento.

La experiencia cara a cara en los exámenes de oficina beneficia tanto al contribuyente como al IRS: el contribuyente puede, en tiempo real, hacer preguntas y explicar su posición al IRS, y el empleado del IRS puede ver inmediatamente si el contribuyente comprende la examen actual, próximos pasos a tomar y cómo cumplir en el futuro.

Las recomendaciones proporcionadas en mi informe anual pueden guiar al IRS hacia la mejora de las experiencias de auditoría de los contribuyentes y el desarrollo de medidas del impacto de una auditoría en el cumplimiento futuro.