Suscríbase al blog de la NTA y reciba actualizaciones sobre las últimas publicaciones de blog de la Defensora Nacional del Contribuyente Erin M. Collins. Se pueden encontrar blogs adicionales en www.taxpayeradvocate.irs.gov/blog.

In blog de la semana pasada, discutimos cómo las amnistías amplias pueden mitigar la disuasión económica, pero las amnistías limitadas o las alternativas de amnistía (por ejemplo, amnistías que solo perdonan las penas antes de que se detecte el incumplimiento) no necesariamente tienen los mismos efectos negativos. También citamos investigaciones que sugieren que quienes participan en las amnistías también tienden a ser personas que cometieron errores inadvertidos (es decir, actores “benignos”, en lugar de malos). Además, sin una amnistía, es más probable que un aumento repentino de las sanciones o la ejecución se considere injusto y erosione la confianza en el gobierno, una opinión que puede erosionar el cumplimiento voluntario.

Esta semana, aplicamos nuestros hallazgos a los Programas de divulgación voluntaria offshore (OVDP) del IRS. El momento del IRS fue el correcto. Ofreció una serie de OVDP después de que el Congreso aumentara la multa por no informar las cuentas extranjeras en un Informe de cuentas bancarias y financieras extranjeras (FBAR), y antes de que se esperara que el IRS recibiera más información de terceros sobre cuentas no divulgadas. Sin embargo, los OVDP se diseñaron inicialmente como una solución única para todos que no era una buena opción para aquellos que típicamente participan en amnistías: actores benignos que cometieron errores inadvertidos. Si bien los OVDP generaron una cantidad significativa de ingresos: $ 11.1 mil millones, de acuerdo con el IRS - y probablemente evitó costos de ejecución significativos, el fracaso inicial del IRS para diseñar programas para actores benignos probablemente erosionó la confianza en el IRS, planteando riesgos para el cumplimiento voluntario, como se discutió en mis informes anuales al Congreso (2017, 2014, 2013, 2012, y 2011 (pág.206)).

El cambio relativamente repentino del gobierno, de prácticamente ninguna aplicación antes de 2004 (como lo describe el Departamento del Tesoro aquí) a sanciones desproporcionadas para quienes cometieron errores honestos, no hizo nada para promover la opinión de que era razonable o digno de confianza. En efecto, un estudio proyectado que su OVDP de 2009 aumentó la evasión tributario. Aunque el autor especuló que el aumento se debió a un efecto negativo en la disuasión, podría haber sido debido a los efectos negativos del OVDP en la confianza del público en el IRS. El resto de este blog describe estos problemas con más detalle.

Desde hace mucho tiempo, las personas estadounidenses han estado obligadas a declarar cuentas extranjeras en un Informe de cuentas bancarias y financieras extranjeras (FBAR). Antes de 2004 (cuando el Congreso aumentó las sanciones de FBAR), sin embargo, los requisitos de presentación de FBAR no eran bien conocidos, el incumplimiento era la norma, los requisitos rara vez se aplicaban y las infracciones se castigaban levemente. En 2002, el Departamento del Tesoro reportaron que la tasa de cumplimiento de FBAR podría ser inferior al 20 por ciento, y que había impuesto sanciones civiles de FBAR en solo 2 casos entre 1993 y 2002.

A partir de 2000, como parte de su Proyecto de Tarjeta de Crédito Offshore (OCCP), el gobierno utilizó citaciones de John Doe para tratar de obtener las identidades de los contribuyentes estadounidenses que tenían tarjetas de crédito o débito emitidas por bancos offshore bajo la sospecha de que estaban involucrados en impuestos. evasión (según lo descrito por el IRS y el Inspector General del Tesoro para la Administración Tributaria (TIGTA), aquí y aquí). También tomó medidas para aumentar el intercambio automático de información con otros países (como se analiza aquí). Eso propuesto recopilar más información sobre las ganancias de los no residentes para que pueda proporcionar la información a otros países, celebrando tratados que contengan Acuerdos de intercambio de información tributario (TIEA). (El Congreso finalmente aprobó FATCA en 2010, lo que requiere aún más informes de información de terceros). Por lo tanto, el IRS fue cada vez más capaz de identificar a las personas con cuentas en el extranjero no declaradas. Sin embargo, cuando examinó las declaraciones de los identificados a través de la OCCP, en general no evaluó ningún impuesto adicional, según TIGTA. A partir de 2003, el gobierno ofreció una serie de programas de asentamiento, como se analiza a continuación.

Entre el 14 de enero de 2003 y el 15 de abril de 2003, el IRS ofreció la Iniciativa de cumplimiento voluntario offshore (OVCI) a personas que utilizan tarjetas de pago extraterritoriales o arreglos similares para evitar el pago de impuestos de manera indebida, siempre que aún no las haya identificado. Los participantes tendrían que pagar seis años de impuestos atrasados, intereses y ciertas multas por precisión y morosidad, pero no enfrentarían fraude civil o multas por devolución de información (incluido FBAR). La OVCI podría haber reducido los costos de abordar el incumplimiento, pero los límites sobre quiénes podrían participar, así como los términos únicos para todos y la disponibilidad de mejores alternativas para muchos contribuyentes: el proceso de declaración enmendada calificada (QAR) y los impuestos del Servicio de Impuestos Internos (IRS). VDP criminal de larga data - probablemente perjudicó su popularidad. Además, no se combinó con un aumento visible en el riesgo de detección, a excepción de las citaciones de John Doe. A informe del 2005 del Tesoro proporcionó pocas razones para pensar que el gobierno estaba cambiando las normas de cumplimiento.

El IRS recibió alrededor de 1,326 solicitudes de OVCI y, según se informa, recaudó alrededor de $ 225 millones, principalmente de contribuyentes relativamente cumplidores. Más de la mitad de los solicitantes de OVCI habían informado sus ingresos en el extranjero y pagado impuestos, pero simplemente estaban rectificando la falta de presentación de un FBAR, según testimonio por la Oficina de Contabilidad General (ahora la Oficina de Responsabilidad del Gobierno o GAO). Incluso entre aquellos que debían impuestos, debían una mediana de solo $ 5,400, lo que sugiere que una estrategia de auditoría también podría fallar en descubrir un incumplimiento tributario significativo, a menos que se enfocara en aquellos que no participaron.

Entre 2003 y 2009, el IRS intentó resolver casos emitiendo cartas a los contribuyentes que habían sido identificados como poseedores de una tarjeta de pago en el extranjero (o arreglo similar) para acceder a una cuenta no revelada, ofreciéndoles la llamada Iniciativa de Cumplimiento de Última Oportunidad (LCCI). . Esto llenó un vacío dejado por la OVCI, que no se aplicaba a los que habían sido identificados. Bajo LCCI, el IRS eximiría ciertas sanciones por no presentar declaraciones de información y solo impondría el fraude civil y las sanciones FBAR por un solo año, incluso si pudieran aplicarse a varios años. En particular, no reemplazó la práctica de divulgación voluntaria o QAR de larga data. Tampoco eliminó la opción de llegar a un acuerdo en términos más favorables cuando se justificara, según ACC 200603026. Debido a que la LCCI se aplicó a aquellos que habían sido identificados, su propósito principal parece haber sido reducir los costos del proceso de ejecución. Era particularmente importante tener una forma de reducir los costos de aplicación, ya que los datos de OVCI sugerían que las auditorías podrían no valer la pena.

En 2004, el Congreso enmendó 31 USC § 5321 (a) (5), imponiendo una nueva sanción por fallas no intencionales de presentar un FBAR y aumentó drásticamente la sanción por infracciones intencionales. Este aumento brindó una oportunidad única para que el IRS promoviera el cumplimiento mediante un programa de liquidación. En 2009, el IRS “alentó encarecidamente” a cualquier persona que no hubiera presentado los FBAR y declaraciones similares que informaran ingresos de cuentas extranjeras a participar en un programa de divulgación voluntaria en el extranjero (OVDP), de acuerdo con la pregunta frecuente # 10. Les disuadió de utilizar el programa QAR de larga data. Advirtió que los contribuyentes que hagan tales divulgaciones "discretas" podrían ser "procesados penalmente", mientras que los participantes de OVDP generalmente estarían sujetos a una sanción "offshore" bastante severa en lugar de varias otras sanciones, incluida la FBAR. Según el OVDP de 2009, los contribuyentes debían pagar:

La tasa de penalización recuperaría el valor presente del impuesto no pagado en las cuentas de los últimos 23 años, suponiendo que el contribuyente ganó un 5 por ciento en intereses que no se declararon cada año, según GAO. Por lo tanto, el IRS eludió el proceso QAR, así como la amnistía de larga data otorgada por el Congreso cuando estableció un plazo de prescripción. Además, el IRS parecía suponer que sus programas anteriores habían cambiado las normas hasta tal punto que solo las trampas tributarios intencionales no cumplían con las reglas, a pesar del hecho de que los solicitantes de OVCI habían sido un grupo diverso que incluía a muchos con infracciones involuntarias.

El IRS esperaba que aquellos contribuyentes que pensaban que la multa en el extranjero era demasiado severa se aplicaran al OVDP y luego optaran por no participar. Sin embargo, advirtió en la pregunta frecuente n. ° 34 que “[Todos] los años y problemas relevantes estarán sujetos a una examen completo ... [y] se impondrán todas las sanciones aplicables (incluida la devolución de información y las sanciones FBAR) " [énfasis agregado] contra aquellos que optan por no participar. Esto sugirió que el IRS buscaría la pena máxima contra las personas cuyas violaciones no fueron intencionales. Los datos de OVCI sugirieron que el IRS estaba mintiendo porque no habría sido un uso inteligente de sus recursos hacerlo. Sin embargo, el mensaje del IRS socavó la confianza.

Mientras mi oficina y las partes interesadas externas estaban planteando preocupaciones sobre el OVDP de 2009 e instando al IRS a divulgar y retractar un memorando que reinterpretaba términos clave del programa (por ejemplo, en relación con el Defensor del Contribuyente Nacional) Junio (pág.23) y Diciembre (p. 206) informa al Congreso, y en TAD 2011-1), el IRS estableció el 2011 Iniciativa de divulgación voluntaria en el extranjero (OVDI) (también conocido como OVDP). (Nota: A partir del 13 de marzo de 2108, las preguntas frecuentes sobre OVDI de 2011, que estuvieron ausentes en el sitio web del IRS durante un período extendido, ahora están disponibles aquí, debido a la defensa de TAS. Ver discusiones aquí, aquíy aquí, por nuestras preocupaciones sobre el uso inadecuado de las preguntas frecuentes por parte del IRS, que también puede socavar la confianza).

Después del cierre del programa de 2011 el 9 de septiembre de 2011, fue sucedido por el OVDP de 2012, que era de duración indefinida, y el llamado 2014 OVDP que es una continuación del programa de 2012 en términos ligeramente modificados. La sanción extraterritorial aumentó al 25 por ciento del saldo de cuenta más alto durante un período de ocho años en el marco del OVDP de 2011, al 27.5 por ciento en el marco del OVDP de 2012 y hasta el 50 por ciento (aún durante un período de ocho años) en el marco del programa de 2014. Con un par de excepciones extremadamente estrechas, el OVDP de 2011 aplicó la misma sanción en el extranjero a los actores benignos y malos. Menos del dos por ciento de las multas en alta mar se evaluaron con las tasas más bajas del 5 por ciento y el 12.5 por ciento.

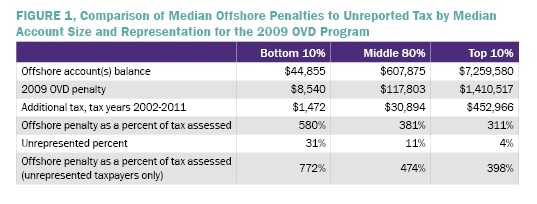

La única otra opción para los actores benignos era optar por no participar en los programas OVD y ser examinados. Sin embargo, debido a que quienes optaron por no participar enfrentaron una incertidumbre prolongada, el costo y el estrés de un examen, posibles apelaciones y el riesgo de sanciones aún más severas, algunos acordaron pagar la multa extraterritorial diseñada para los malos actores. Dentro del OVDP de 2009, la multa mediana en el extranjero pagada por aquellos con las cuentas más pequeñas fue casi seis veces la mediana de los impuestos no declarados, y los contribuyentes no representados generalmente pagaron incluso más, significativamente más que los contribuyentes representados con las cuentas más grandes, como se muestra a continuación.

Los reportaron que a octubre de 2016, 55,800 participantes habían pagado más de $ 9.9 mil millones en relación con estos programas, empequeñeciendo el OVCI de 2003. Esto puede deberse al creciente acceso del IRS a la información sobre cuentas en el extranjero, el aumento del Congreso en las multas de FBAR, la publicidad generalizada y la falta percibida de otras opciones para los contribuyentes que inadvertidamente no informaron los ingresos de las cuentas en el extranjero. Pero, para muchos contribuyentes no hubo evidencia de que las sanciones estuvieran justificadas (y los artículos en la prensa tributaria sugirieron que muchas no lo estaban) y aún se desconocen los costos y las consecuencias a largo plazo.

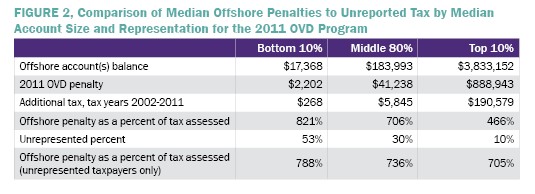

Quizás porque la mayoría de los contribuyentes con activos extraterritoriales importantes que querían participar ya lo habían hecho y porque la tasa de penalización aumentó según el OVDI de 2011, la desproporcionalidad de la penalización extraterritorial aumentó como porcentaje del impuesto tasado según el OVDI de 2011 para todos los contribuyentes, pero especialmente para los contribuyentes con las cuentas más pequeñas, que pagaron más de ocho veces el impuesto medio no declarado, como se muestra a continuación.

Además, las cuentas de los participantes generalmente se redujeron con cada nuevo programa. Esto tiene sentido porque los programas no fueron diseñados inicialmente para atraer contribuyentes de clase media cuyas violaciones no fueron intencionales, pero estaban aprendiendo cada vez más sobre los requisitos de FBAR, el potencial de sanciones draconianas y los esfuerzos de ejecución del IRS, y estaban aterrorizados. Por lo tanto, ingresaron a los programas por temor a ser enjuiciados, a pesar de la anterior falta de cumplimiento por parte del IRS.

En el próximo blog, discutiremos cómo el IRS eventualmente brindó opciones más razonables para actores benignos, y aunque el IRS anunció el 13 de marzo de 2018 que descontinuará el OVDP, también discutiremos cómo podría mejorar el programa.