Suscríbase al Blog de la NTA y reciba actualizaciones sobre las últimas publicaciones del blog de la Defensora Nacional del Contribuyente Erin M. Collins.

Los Derechos del Cotribuyente (TBOR) otorga a los contribuyentes los derechos a la privacidad y a un sistema tributario justo y equitativo. La explicación oficial del Servicio de Impuestos Internos de estos derechos, en Publicación 1, dice en parte: “Los contribuyentes tienen el derecho de esperar que cualquier acción de cumplimiento del IRS ... cumpla con la ley y no sea más intrusiva de lo necesario”, y “esperar que el sistema tributario considere hechos y circunstancias que podrían afectar sus pasivos subyacentes , capacidad de pago o capacidad de proporcionar información oportunamente ".

En el momento en que el TBOR fue codificado en IRC § 7803 (a), el Congreso ya había creado recursos legales para las violaciones de estos derechos, incluidas protecciones para evitar que los contribuyentes individuales experimenten dificultades económicas mientras adeudan una obligación tributaria. Por ejemplo, bajo IRC § 6343 (a) (1) (D), el IRS debe liberar un embargo si determina que el impuesto está creando una dificultad económica para el contribuyente. La regulación del Tesoro § 301.6343-1 (b) (4) explica que se produce una dificultad económica cuando una acción de cobranza "hará que un contribuyente individual no pueda pagar sus gastos básicos razonables de vida". Y para garantizar que los contribuyentes que participan en una ofrecimiento de transacción (OIC) tengan "los medios adecuados para cubrir los gastos básicos de vida", IRC § 7122 (d) (2) (A) requería que el IRS desarrollara y publicara cronogramas de asignaciones nacionales y locales. . Los estándares de gastos de vida permitidos (ALE) resultantes representan la cantidad de dinero que el IRS determinó que es necesaria para que un contribuyente y su familia cubran todos los gastos de vida necesarios. Todo lo que supere esta cantidad se considerará al calcular la capacidad del contribuyente para pagar la obligación tributaria. ALE ahora juegan un papel importante en muchos tipos de casos de cobranza.

Como expliqué en el Informe Anual al Congreso del 2018y en testimonio reciente, el IRS no utiliza proactivamente sus datos internos para identificar a los contribuyentes en riesgo de sufrir dificultades económicas durante el proceso de recaudación. Por ejemplo, el IRS no compara sus datos internos sobre los ingresos de un contribuyente con los ALE del contribuyente antes de emprender acciones de cobranza o acordar ciertos acuerdos de pago a plazos (IA) con los contribuyentes. Tampoco tiene un método para alertar a los empleados de cobranza de que un contribuyente puede estar en riesgo de sufrir dificultades económicas y, al responder a las consultas de los contribuyentes, hacer preguntas sobre las finanzas del contribuyente para determinar una acción de cobranza apropiada o una alternativa.

Muchos contribuyentes ansiosos o intimidados que buscan resolver sus responsabilidades lo más rápido posible pueden desconocer que el IRS debe detener la acción de cobranza si se encuentran en dificultades económicas y, por lo tanto, aceptan realizar pagos de impuestos que no pueden pagar. Teóricamente, si un contribuyente llama al IRS y dice que no puede pagar el impuesto adeudado, el empleado de recaudación del IRS debería poder verificar parte o toda la información financiera proporcionada por el contribuyente. Pero la orientación del IRS en MIR 5.14.1.2 instruye a sus empleados de Cobros que primero obtengan el pago completo y, si eso no es posible, ofrezcan una IA simplificada bajo MIR 5.14.5.2.

Si un contribuyente califica para un IA simplificado (según el tipo de contribuyente y la cantidad de saldo impago), esta puede ser una herramienta excelente porque le permite al contribuyente evitar la necesidad de que un empleado del IRS analice sus circunstancias financieras y obtener la aprobación de la gerencia antes de ingresar a una AI. Sin embargo, es solo este análisis financiero el que protege a los contribuyentes de bajos ingresos de ingresar en IA que no pueden pagar.

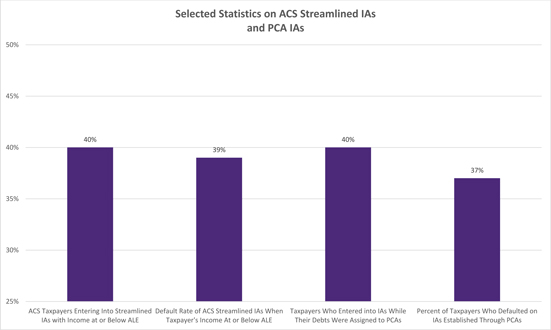

Durante los últimos seis años, casi 4.3 millones de IA se han organizado para los casos asignados al Sistema Automatizado Cobros (ACS) del IRS y alrededor del 84 por ciento de esos AI se simplificaron. Como informé en el Informe Anual al Congreso del 2018, El 40 por ciento de los contribuyentes que ingresaron en una AI simplificada en ACS en el año tributario 2018 tenían ingresos iguales o inferiores a sus ALE. Estos contribuyentes acordaron pagar sus deudas tributarias mientras que, incluso según los propios estándares del IRS, no podían pagar sus gastos básicos de vida. Estos contribuyentes pueden incumplir con sus IA o continuar haciendo pagos, pero no pueden cumplir con lo que el IRS ha determinado que son gastos básicos de vida. La los datos también muestran la tasa predeterminada para los AI simplificados de los contribuyentes cuyos ingresos estaban en o por debajo de sus ALE dentro de ACS en el año tributario 2018 fue de aproximadamente el 39 por ciento (el IRS no rastrea por qué un AI incumple). Además, el 40 por ciento de los contribuyentes que entraron en AI mientras sus deudas estaban asignadas a agencias de cobranza privadas (PCA) tenían ingresos iguales o inferiores a sus ALE. Treinta y siete por ciento de los contribuyentes que ingresaron en IAs mientras sus deudas estaban asignadas a PCA incumplieron, una frecuencia que se eleva al 44% cuando se tienen en cuenta las IAs incumplidas que las PCA no reportan al IRS como se requiere.

Estadísticas seleccionadas sobre los AI optimizados de ACS y los AI de PCA

Los contribuyentes que no pueden pagar su obligación tributaria debido a dificultades económicas no están exentos de opciones. Las alternativas para los contribuyentes que no pueden permitirse entrar en IA incluyen que el IRS considere que sus pasivos no son actualmente cobrables (dificultades de CNC) según MIR 5.16.1.2.9 o aceptando un OCI que refleja el verdadero potencial de recaudación razonable según IRC § 7122.

Dado que el IRS tiene datos internos sobre los ingresos y activos de un contribuyente de declaraciones de impuestos de años anteriores y documentos de información de terceros, el IRS podría usar estos datos en un algoritmo aplicado a través de la automatización a las cuentas de todos los contribuyentes que adeudan impuestos atrasados. El sistema podría marcar las cuentas de todos los contribuyentes a quienes la pantalla identifica como con ingresos por debajo de sus ALE y sin activos detectables. Este indicador podría usarse como una advertencia para los contribuyentes que intentan ingresar en AI optimizados en línea, con tal vez un mensaje emergente sugiriendo que busquen opciones de recaudación alternativas como dificultades de CNC o un OIC. Además, el indicador alertaría a los asistentes del IRS que hablan con los contribuyentes por teléfono de la necesidad de verificar su capacidad de pago antes de colocarlos en IA optimizados que probablemente incurran en incumplimiento. De hecho, el IRS podría programar sus sistemas para que cuando un asistente ingrese el número de Seguro Social de un contribuyente con un indicador de riesgo de dificultades económicas, se genere una pantalla con la información de ingresos, el tamaño proyectado de la familia y los ALE apropiados. De esta manera, el asistente puede simplemente ejecutar información de alto nivel para verificar su precisión. Este enfoque utiliza datos para proteger proactivamente los derechos de los contribuyentes a la privacidad y un sistema tributario justo y equitativo.

El IRS podría usar este algoritmo en varias otras etapas del proceso de recaudación, incluso para excluir a los contribuyentes en riesgo de sufrir dificultades económicas de los tratamientos de recaudación automatizados, como ser seleccionados para ser referidos a agencias de cobranza privadaso certificación de pasaporte a menos y hasta que el IRS haya hecho un contacto personal directo con el contribuyente para asegurar más información financiera.

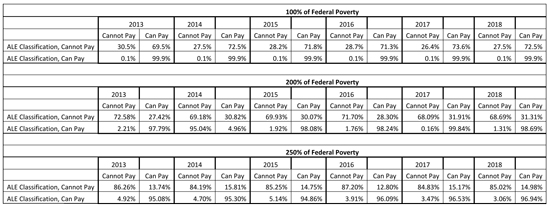

En el pasado, en respuesta a mis recomendaciones de que el IRS utilice proactivamente los datos para excluir a los contribuyentes que atraviesan dificultades económicas, ha dicho que es demasiado difícil crear el algoritmo porque los datos se almacenan en diferentes sistemas. (Los desafíos de tecnología de la información del IRS es un tema sobre el que he escrito mucho, más recientemente al enviar un recomendación legislativa al Congreso para obtener fondos de varios años para reemplazar sus antiguas bases de datos del Archivo Maestro). Con el fin de abordar las objeciones del IRS, le pedí a mi personal de investigación que analizara las circunstancias financieras de los contribuyentes asignados al Sistema Automatizado Cobros (ACS) durante los últimos cinco años. Luego aplicamos tres múltiplos de los niveles de pobreza federal a esa misma base de población para determinar si un porcentaje del nivel de pobreza federal (calculado sobre el ingreso bruto ajustado (AGI)) sería un proxy razonable para ALE. Aproximadamente el 10 por ciento de esta población no pudo ser analizado porque estos contribuyentes no presentaron declaraciones de impuestos recientes y por lo tanto no pudimos determinar su ingreso bruto ajustado.

El cuadro a continuación muestra que durante cinco años, la aplicación del 250 por ciento del nivel federal de pobreza (FPL) excluyó sistemáticamente alrededor del 85 por ciento de los contribuyentes que, según el análisis de ALE, no podrían pagar las deudas del IRS sin incurrir en dificultades económicas. Además, el 250 por ciento del FPL tenía el porcentaje más bajo de contribuyentes donde el análisis ALE dijo que no podían pagar, pero el análisis del FPL predijo que sí. No es sorprendente que el 250 por ciento del FPL también tenga el porcentaje más alto de contribuyentes que, según el análisis de ALE, podrían pagar, pero el análisis de FPL dice que no podrían pagar. Debido a que el daño de cobrar impuestos a alguien que atraviesa dificultades económicas es tan grande (como en el caso de que el contribuyente no pueda pagar sus gastos básicos de vida), el IRS debe pecar de cauteloso y adoptar el 250 por ciento del FPL como sustituto de los ALE. Para el tres por ciento de los contribuyentes que pasan por el filtro, el proceso de verificación de ingresos los identificará y abordará en el futuro.

Comparación de la capacidad de pago según el porcentaje indicado del nivel federal de pobreza

(Calculado sobre el ingreso bruto ajustado) a la capacidad de pago según lo determinado por un análisis del ingreso positivo total para ALE

* Individual = 1 vehículo permitido; casado que presenta una declaración conjunta = 2 asignaciones de vehículos

La conclusión de todo esto es que el IRS tiene suficientes datos internos para identificar antes de la acción de cobranza a los contribuyentes que probablemente estén en riesgo de sufrir dificultades económicas. Si el IRS quiere adherirse a los Derechos del Cotribuyente, debería usar esta información de manera proactiva para excluir a estos contribuyentes de las acciones de ejecución automatizadas hasta que se haya comunicado personalmente con el contribuyente. También debe usar esta información para alertar a los asistentes del IRS sobre el riesgo de dificultades económicas del contribuyente y exigir a los asistentes en estos casos que verifiquen los ingresos del contribuyente cuando el contribuyente llame.

Este enfoque no solo cumple con el TBOR y la ley, sino que también lleva al IRS a la administración tributaria del siglo XXI. Es muy frustrante escuchar al IRS decir que necesita más recursos para hacer cumplir la ley cuando sus propios procedimientos obligan a los contribuyentes con dificultades económicas a aceptar AI simplificados que luego incumplen. El enfoque actual del IRS no solo sobrecarga a los contribuyentes, sino que desperdicia los recursos del IRS y crea reelaboración para los empleados del Servicio del Defensor del Contribuyente y del IRS. Ya es hora de que el IRS sea proactivo en este campo y use sus datos para ayudar a los contribuyentes, en lugar de solo dañarlos.