Suscríbase al blog de la NTA y reciba actualizaciones sobre las últimas publicaciones de blog de la Defensora Nacional del Contribuyente Erin M. Collins. Se pueden encontrar blogs adicionales en www.taxpayeradvocate.irs.gov/blog.

El Defensor del Contribuyente Nacional explora la diferencia entre una auditoría del IRS "real" e "irreal".

El IRS publicó recientemente Resultados del servicio y cumplimiento del año tributario (AF) 2011, muestran algunas tendencias interesantes en su actividad de auditoría. Por ejemplo, las auditorías cara a cara de contribuyentes individuales que reportan ingresos superiores a $ 200,000 aumentaron en un 34 por ciento en comparación con el año tributario 2010, de 58,521 a 78,392. Además, el IRS ahora está auditando alrededor de uno de cada ocho contribuyentes que reportaron más de $ 1 millón en ingresos.

En general, con 140,837,499 declaraciones de impuestos sobre la renta individuales presentadas en el año calendario 2010, el IRS realizó y cerró un total de 1,564,690 auditorías en el año tributario 2011, para una tasa de "cobertura" del 1.11 por ciento. Esta es aproximadamente la misma tasa de cobertura que en el año tributario anterior, pero como se señaló anteriormente, el IRS está enfocando cada vez más sus recursos de auditoría cara a cara en contribuyentes individuales más ricos. (Exploraré el impacto de que el IRS lleve a cabo el 78 por ciento de las auditorías individuales por correspondencia, en lugar de cara a cara, en el futuro

publicaciones.)

Sin embargo, estas estadísticas solo cuentan una pequeña fracción de la historia sobre los contactos de cumplimiento del IRS con los contribuyentes individuales. Como se informó en el recientemente publicado Informe anual de 2011 del Defensor Nacional del Contribuyente al Congreso, el IRS no solo realizó 1.6 millones de auditorías de contribuyentes individuales en el año tributario 2010; también se acercó y tocó a 13.5 millones de contribuyentes individuales adicionales durante ese año de una manera que a menudo se sintió como auditorías para los contribuyentes afectados, incluso si el IRS no clasifica técnicamente todos esos contactos como "auditorías". (Ver el Introducción a los problemas de protección de ingresos en el Informe Anual al Congreso 2011 de la NTA).

Estos “toques” que no son de auditoría se enfocan en un grupo muy diferente de contribuyentes en términos de nivel de ingresos. Más importante aún, las auditorías que no son de auditoría (llamémoslas auditorías "irreales", a diferencia de las que el IRS considera "reales") no desencadenan protecciones muy importantes para los contribuyentes promulgadas por el Congreso a lo largo de los años para garantizar que los contribuyentes sean tratados de manera justa en las tributarioizaciones. .

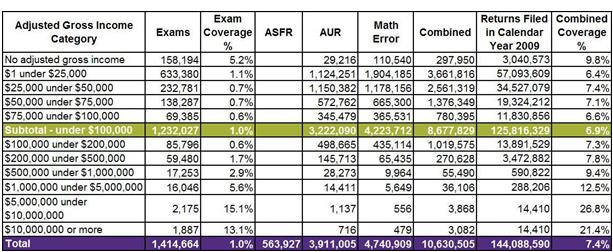

Ahora, unas palabras sobre los números del IRS. Para esta publicación en el blog, le pedí a mi personal de investigación que me brindara un desglose de las auditorías “reales” e “irreales” del año tributario 2010 por nivel de ingresos. Para hacer eso, utilizaron el almacén de datos de cumplimiento del IRS, una base de datos de investigación interna del IRS que contiene información sobre las cuentas de los contribuyentes por año tributario. Los números en nuestro desglose no coinciden exactamente con lo que informa el IRS en su Libro de datos de estadísticas de ingresos. En parte, esto se debe a que contamos a cada contribuyente solo una vez. Entonces, por ejemplo, el IRS realizó 1.6 millones de auditorías individuales en el año tributario 2010, pero las auditorías afectaron solo a 1.4 millones de contribuyentes; algunos contribuyentes pueden haber sido auditados por más de un año. De manera similar, si un contribuyente fue tocado por más de un programa, lo contamos en solo uno de los programas, con el orden de preferencia para propósitos de conteo como Revisión, Sustituto Automatizado de Declaración, Subdeclarador Automatizado y Error Matemático. (Explicaré estos términos a continuación).

Dos notas más sobre los datos. Primero, para la discusión y la tabla a continuación, excluimos 4.6 millones de avisos de error matemático que, según el IRS, están relacionados con el crédito Making Work Pay. El IRS dice que estos avisos informaron a los contribuyentes que no habían reclamado el crédito que tenían derecho a recibirlo. Aunque no hemos verificado esta declaración, estamos de acuerdo en que, de ser cierto, dar un reembolso a los contribuyentes no se sentiría como una auditoría para el contribuyente y, por lo tanto, no debería incluirse en nuestros totales.

En segundo lugar, nuestro desglose de ingresos en el cuadro a continuación se basa en el Ingreso Bruto Ajustado autoinformado de cada contribuyente. Debido a que el programa ASFR genera declaraciones para los contribuyentes que no han presentado declaraciones por su cuenta, no tenemos un desglose de AGI para el sustituto automatizado de declaraciones (ASFR). Por lo tanto, las cantidades de ASFR se enumeran solo en la fila "Total" en la parte inferior y no se incluyen en la columna etiquetada como "Combinado" o en los porcentajes en la columna final (excepto por el total general).

Ahora a los resultados. Además de realizar auditorías "reales" de 1.4 millones de contribuyentes individuales en el año tributario 2010, el IRS realizó auditorías "irreales" de 9.2 millones de contribuyentes individuales de la siguiente manera:

3,911,005 casos de reportes incompletos automatizados (AUR), en los cuales el IRS compara los ingresos reportados por el contribuyente en su declaración con los ingresos reportados al IRS por terceros pagadores;

4,740,909 avisos de errores matemáticos, en los que el IRS corrige y evalúa entradas matemáticas u otras inconsistentes en una declaración antes de que el contribuyente tenga la oportunidad de impugnar el cambio; y

563,927 Sustituto automatizado de devoluciones (ASFR), en el que el IRS crea una declaración sustitutiva para una persona que no declara según la información del pagador externo.

Como indica el gráfico siguiente, el impacto combinado de las auditorías "reales" e "irreales" en términos de cobertura por segmento de ingresos es muy diferente del de las auditorías "reales" por sí solas.

Aunque la tasa de cobertura de auditoría "real" para contribuyentes individuales con ingresos por debajo de $ 100,000 es de alrededor del 1 por ciento, la tasa de cobertura combinada se dispara a 6.9 por ciento, un aumento de más del 600 por ciento, cuando incluimos auditorías "irreales" en la mezcla. Para los contribuyentes individuales que reportan ingresos entre $ 100,000 y $ 200,000, la tasa de cobertura de auditoría “real” para el año tributario 2010 es 0.6 por ciento, pero cuando incluimos los contactos de auditoría “irreales”, la tasa de cobertura aumenta a 7.3 por ciento, un aumento de aproximadamente 1,100 por ciento. La inclusión de auditorías "irreales" también aumenta la tasa de cobertura de los contribuyentes más ricos, aquellos que reportan ingresos superiores a $ 10 millones, del 13.1 por ciento al 21.4 por ciento. (Y estos totales subestiman el número total de auditorías "irreales" porque los porcentajes dentro de las categorías de ingresos no incluyen los ASFR y porque hay algunos programas adicionales que ajustan las responsabilidades de los contribuyentes, incluidos algunos marcados por el Sistema de detección de fraude electrónico, que tenemos no se aborda aquí.)

Ahora bien, ¿por qué importa todo esto? Primero, porque subestimar la tasa de cobertura en realidad oculta cuánto trabajo está haciendo el IRS. En segundo lugar, y más significativamente, porque el tipo de contacto, ya sea una auditoría "real" o "irreal", marca una diferencia en los derechos otorgados a los contribuyentes y también en el halo, o impacto indirecto, en el cumplimiento de ese contacto. Por ahora, me centraré en el impacto sobre los derechos de los contribuyentes y discutiré el efecto halo en publicaciones posteriores.

La ley tributaria otorga al IRS la autoridad para examinar cualquier libro, documento, registro u otra información que pueda ser relevante para determinar la exactitud de cualquier declaración. (Ver IRC § 7602 (a) (1).) El IRS ha adoptado la posición de que un intento de resolver una discrepancia entre la declaración del contribuyente y los datos disponibles de un tercero no constituye un examen porque el IRS no está examinando libros o registros, pero simplemente pidiendo al contribuyente que explique la discrepancia. (Ver Rev. Proc.2005-32, § 4.03, 2005-1 CB 1206.)

Cuando el IRS no clasifica estos ajustes tributarios como auditorías, el IRS no activa el derecho del contribuyente a evitar inspecciones innecesarias. (Ver IRC § 7605 (b)). Esta posición le permite al IRS realizar posteriormente una auditoría "real" de un contribuyente que ya ha sido sometido a una auditoría "irreal" de la misma declaración.

Desde la perspectiva del IRS, es importante preservar su capacidad para realizar auditorías "reales" porque estas auditorías "irreales" normalmente se centran en cuestiones limitadas, como una partida de ingresos omitida. Pero desde la perspectiva del contribuyente, ser contactado por el IRS más de una vez durante la declaración de un año puede parecer ... bueno ... al menos una vez de más.

Esta distinción adquiere un significado adicional cuando consideramos que la abrumadora mayoría de los contribuyentes que están sujetos a auditorías “irreales” son de bajos ingresos o de clase media, y estos contribuyentes son los que menos pueden permitirse la representación para resolver sus disputas. Es posible que ni siquiera sepan cuándo se están violando sus derechos. (Lea nuestra recomendación sobre cómo crear un Derechos del Cotribuyente.)

Además, es probable que el IRS comience a realizar auditorías “irreales” de los contribuyentes comerciales, incluidos los trabajadores independientes, comparando los ingresos declarados en las declaraciones de impuestos con los informes de terceros de los ingresos brutos presentados por los emisores de tarjetas de crédito y débito. (Ver IRC § 6050W.) Cualquier resolución de desajustes seguramente requerirá que el IRS revise los libros y registros del contribuyente. Sin embargo, debido a que el IRS no considera que estos contactos automatizados de subreportadores sean auditorías "reales", el IRS se reserva el derecho de realizar una segunda revisión de los libros y registros del contribuyente para el mismo año tributario. No puedo creer que el Congreso, al promulgar las protecciones de IRC § 7605 (b), contempló este resultado.

En nuestro Informe Anual de 2011, recomendamos que el IRS, “[e] n la luz de la información disponible en el siglo XXI, revise y reevalúe los procesos de auditoría considerados 'no un examen' y en su lugar utilice el proceso de auditoría para proteger los derechos de los contribuyentes, aumentar el cumplimiento y preservar la credibilidad del IRS ". Para reforzar esa recomendación, emití una Directiva del Defensor del Contribuyente a varios funcionarios clave del IRS durante la misma semana en que publicamos nuestro informe, indicándoles, entre otras cosas, que llevaran a cabo una revisión exhaustiva de las auditorías "irreales" y revisaran la definición de lo que constituye un auditoría para abordar mis inquietudes sobre los derechos de los contribuyentes. Estos funcionarios pueden implementar mi directiva o apelarla al Comisionado o al Comisionado Adjunto, quienes tienen la autoridad para revocarla. Le informaremos si hacemos algún progreso.