Suscríbase al blog de la NTA y reciba actualizaciones sobre las últimas publicaciones de blog de la Defensora Nacional del Contribuyente Erin M. Collins. Se pueden encontrar blogs adicionales en www.taxpayeradvocate.irs.gov/blog.

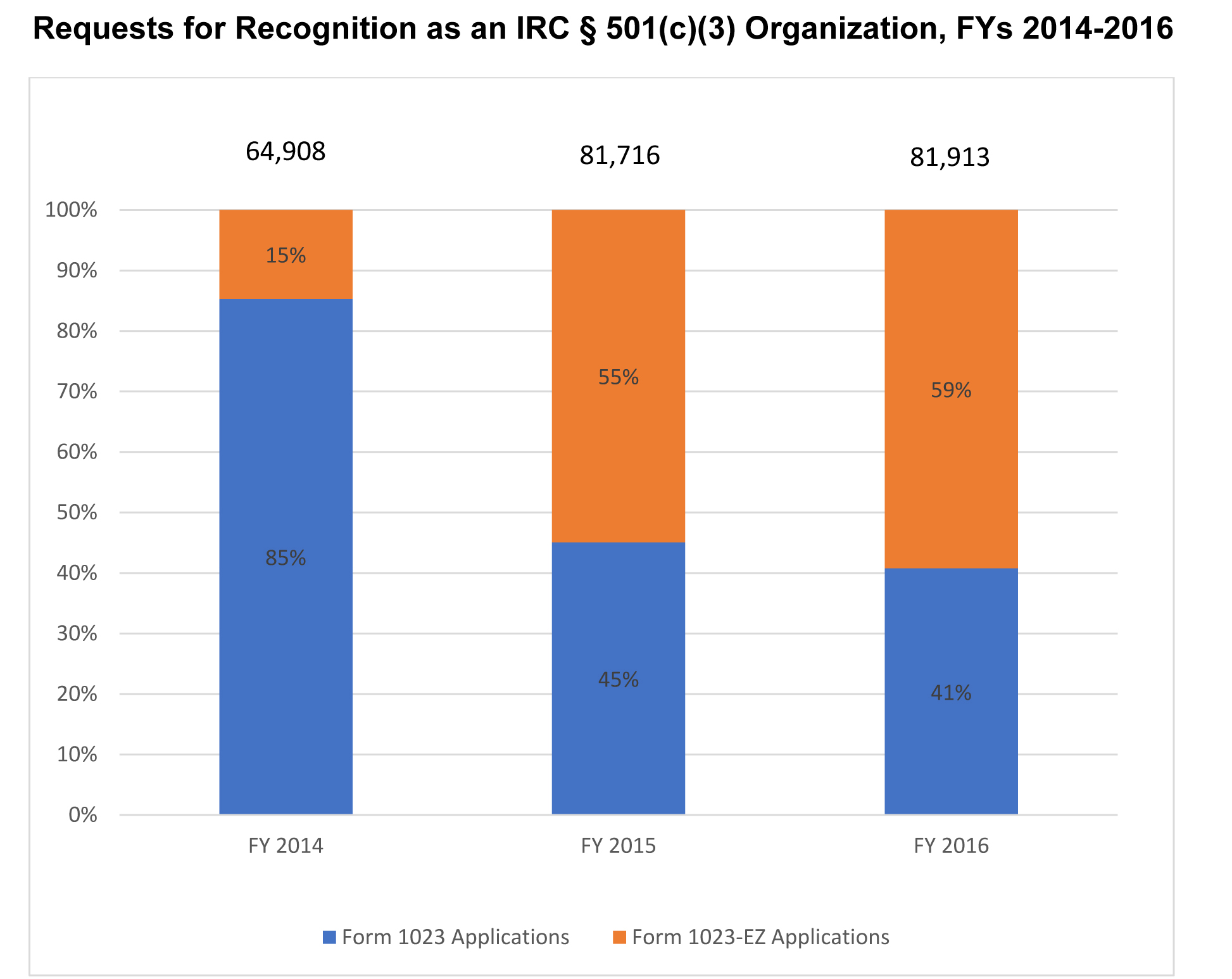

El IRS presentó el Formulario 1023-EZ, Solicitud simplificada de reconocimiento de exención bajo la Sección 501 (c) (3) del Código de Rentas Internas, en julio de 2014. Registros del IRS muestran que entre agosto y diciembre de 2014, el IRS aprobó alrededor de 15,000 solicitudes del Formulario 1023-EZ. El volumen de solicitudes aprobadas 1023-EZ aumentó a más de 42,000 en 2015, más de 47,000 en 2016 y más de 49,000 en 2017. Las organizaciones con activos totales de hasta $ 250,000 y aquellas que esperan ingresos brutos anuales de hasta $ 50,000 son elegibles para usar el Formulario 1023-EZ. La mayoría de las solicitudes de reconocimiento como organización del IRC § 501 (c) (3) se envían en el Formulario 1023-EZ, y el IRS aprueba casi todas las solicitudes del Formulario 1023-EZ. A continuación se muestra el crecimiento en las solicitudes para el estatus de exención de los años tributarios 2014-2016.

En el año tributario 2017, las presentaciones del Formulario 1023-EZ continuaron superando las solicitudes del Formulario 1023: las solicitudes del Formulario 1023-EZ comprendieron el 65 por ciento del total de solicitudes recibidas para la exención bajo IRC § 501 (c) (3).

En mi 2015, 2016y 2017 Informes anuales al Congreso (incluida una estudio en el volumen 2 del informe de 2015) Describí la frecuencia inaceptable con la que el IRS aprueba un Formulario 1023-EZ presentado por una organización que no califica para el estatus IRC § 501 (c) (3) como cuestión de ley. Basé esa conclusión en una revisión de los artículos de incorporación de los solicitantes del Formulario 1023-EZ exitosos.

En 2015, 2016 y 2017, mi personal de investigación seleccionó entre la población de solicitantes exitosos del Formulario 1023-EZ una muestra representativa de corporaciones de 20 estados que hacen que los artículos de incorporación estén disponibles en línea sin cargo. Para el informe de 2017, la muestra se amplió para incluir casos representativos de cuatro estados adicionales que comenzaron a publicar artículos de incorporación en línea sin cargo. Luego, un equipo de TAS revisó los artículos de incorporación de cada organización en la muestra para determinar si los artículos contenían cláusulas de propósito y disolución según lo requerido por la normativa aplicable. Regulaciones de tesorería. Las revisiones mostraron que el IRS aprobó erróneamente las solicitudes del Formulario 1023-EZ entre el 26 y el 42 por ciento del tiempo (46 por ciento del tiempo cuando se incluyen los cuatro estados adicionales), como se muestra en el cuadro a continuación.

Si una organización atestiguó incorrectamente en el Formulario 1023-EZ que calificó como una organización IRC § 501 (c) (3), también puede haber incumplido con sus obligaciones de informes anuales. Una vez reconocidas como exentas, las organizaciones generalmente deben presentar declaraciones de información anuales en el Formulario 990, pero según corresponda. Regulaciones de tesorería y Procedimientos del IRS, algunas organizaciones pequeñas (aquellas que normalmente tienen ingresos brutos anuales de no más de $ 50,000) solo necesitan enviar el Formulario 990-N, e Postcard cada año. La devolución o la postal electrónica deben entregarse antes del día 15 del quinto mes calendario siguiente al cierre del período contable de la organización (es decir, el 15 de mayo, para una organización de año calendario). Cuando una organización no presenta una declaración de información o una postal electrónica durante tres años consecutivos, su estado de exención se revoca automáticamente, según IRC § 6033 (j) (1). Por lo tanto, una organización de año calendario que solicitó y recibió el estado de exención en 2014, pero no presentó declaraciones o notificaciones anuales a partir de entonces, perdería su estado de exención en mayo de 2017. Las disposiciones de revocación automática fueron promulgadas por el Ley de protección de pensiones de 2006, mucho antes de que el IRS adoptara el Formulario 1023-EZ.

Según la Cheque selecto del IRS base de datos, el estado de exención de aproximadamente un tercio de las 15,000 organizaciones cuyas solicitudes del Formulario 1023-EZ fueron aprobadas en 2014 se ha revocado automáticamente. Debido a que el volumen de solicitudes aprobadas del Formulario 1023-EZ aumentó en 2015 y 2016, espero que el volumen de revocaciones automáticas aumente en los próximos años. Algunos podrían acoger con agrado estas revocaciones automáticas como una solución parcial al problema de otorgar por error el estado de exención en primer lugar. Yo tengo una perspectiva diferente.

Por un lado, la revocación automática del estado de exención puede llevar a una organización a disolverse, lo que a su vez puede generar preocupación sobre cómo la organización dispone de sus activos. Por ejemplo, en el estudio TAS de 2015 de las corporaciones cuyos Formularios 1023-EZ fueron aprobados, el 23 por ciento de las organizaciones en la muestra representativa no tenían cláusulas de disolución adecuadas. Entre ellos se encontraba una organización cuyos artículos de incorporación contenían una cláusula de disolución que disponía en su totalidad: “Los activos se distribuirán al registrante de la entidad [nombre del contribuyente individual], si esta organización sin fines de lucro se disuelve”. Los artículos de incorporación de esta organización no tenían cláusula de propósito en absoluto; la organización no calificó para el estado de exención, por ley, independientemente de la aprobación del IRS. Pero incluso si su estado de exención se revoca automáticamente, "resolviendo" así el problema de una aprobación errónea del Formulario 1023-EZ, es posible que no haya responsabilidad por los activos que la organización acumuló durante los años que mantuvo el estado de exención.

Más importante aún, no creo que sea una buena administración tributaria ver las revocaciones automáticas como una mitigación de un problema que el IRS creó al aprobar, casi automáticamente, las solicitudes para el estatus IRC § 501 (c) (3). Los contribuyentes, tanto los que buscan el estado exento como los que subvencionan ese estado, estarían mejor atendidos si el IRS realizara determinaciones reales sobre la base de documentos que demuestren que un solicitante comprende los requisitos básicos para obtener y mantener el estado exento de impuestos.