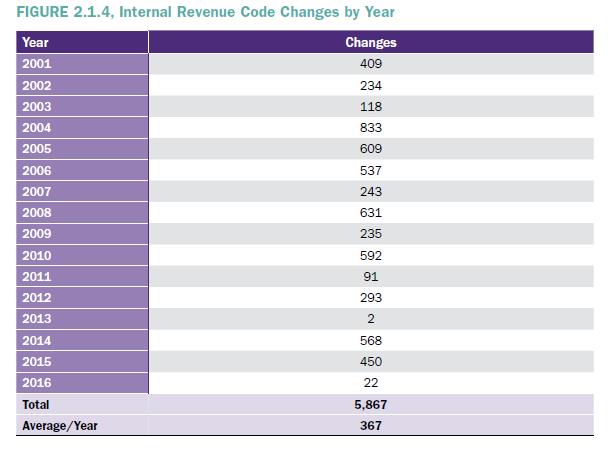

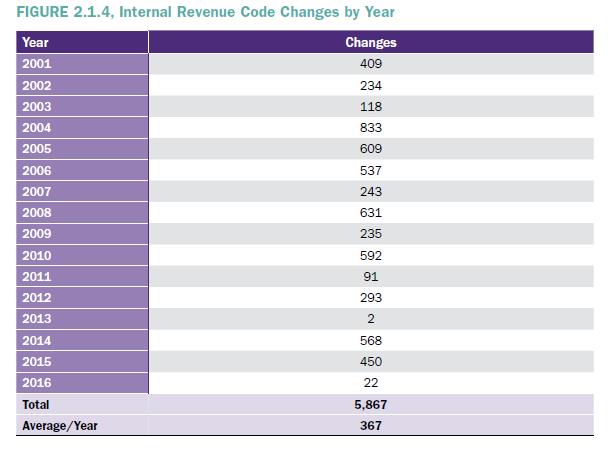

Han pasado más de 30 años desde que el Congreso promulgó la Ley de Reforma Tributaria de 1986 para simplificar sustancialmente el código tributario, y desde ese momento, el código se ha vuelto más complejo año tras año, como lo demuestra el hecho de que el Congreso ha hecho más de 5,900 cambios en el código, un promedio de más de uno por día, solo desde 2001. Las cargas de cumplimiento que el código tributario impone a los contribuyentes y al IRS son abrumadoras.

Un análisis de TAS de datos recientes del IRS muestra que los contribuyentes y las empresas dedican aproximadamente seis mil millones de horas al año a cumplir con los requisitos de declaración de impuestos. Para poner esto en contexto, se requerirían tres millones de empleados a tiempo completo para trabajar seis mil millones de horas, lo que convertiría el “cumplimiento tributario” en una de las industrias más grandes de los Estados Unidos.

La complejidad de la legislación tributaria también impone costos monetarios a los contribuyentes. Más de la mitad de los contribuyentes individuales pagan a profesionales para que preparen sus declaraciones, y aproximadamente el 40 por ciento usa software de impuestos para ayudarlos, con paquetes de software líderes que generalmente cuestan $ 50 o más.

Otra perspectiva: el gobierno federal ahora "gasta" más dinero a través del código tributario cada año de lo que gasta para financiar a todo el gobierno federal a través del proceso de asignaciones. En el año tributario (AF) 2016, el Departamento del Tesoro estimó que los “gastos tributarios” (deducciones, créditos y similares) ascendieron a más de $ 1.4 billones, mientras que las asignaciones discrecionales fueron menos de $ 1.2 billones. De hecho, se proyectó que los ingresos por impuestos sobre la renta de las personas físicas serían de aproximadamente $ 1.63 billones en el año tributario 2016. Esto implica que si el Congreso eliminara todos los gastos tributarios, podría reducir las tasas de impuestos sobre la renta de las personas a casi la mitad y aún generar los niveles actuales de ingresos.

El Defensor del Contribuyente Nacional recomienda que el Congreso simplifique enormemente el código tributario.

Para lograr una simplificación integral, los gastos tributarios se reducirían sustancialmente y los ingresos adicionales se usarían para reducir sustancialmente las tasas impositivas, dejando al contribuyente promedio con aproximadamente la misma factura tributaria que tiene ahora, pero con la capacidad de calcularla mucho más. simple y precisa.

En la práctica, la simplificación del código tributario requiere importantes compensaciones políticas. Por ejemplo, el Congreso históricamente ha permitido que las parejas casadas y los jefes de familia con hijos reclamen deducciones estándar más elevadas que los contribuyentes solteros, lo que les ha impuesto menos impuestos sobre ingresos equivalentes. Ha permitido una exención personal para cada contribuyente que participa en la presentación de una declaración conjunta y una exención de dependencia para cada hijo elegible, reflejando nuevamente una política social que grava a las parejas casadas y familias numerosas menos que a los contribuyentes solteros y familias más pequeñas sobre ingresos equivalentes. Al promulgar el crédito tributario por ingreso del trabajo (EITC), el Congreso de forma bipartidista creó un programa de beneficios sociales diseñado como un incentivo laboral, de modo que solo los contribuyentes que trabajan son elegibles para recibir los beneficios del programa. Y en el aspecto empresarial, el Congreso ha proporcionado incentivos para la investigación, entre otras cosas. De hecho, prácticamente todas las disposiciones del código tributario se promulgaron por una razón de política, y el Congreso no elegirá eliminar todos los gastos tributarios, ni recomendamos que lo haga.

Sin embargo, recomendamos encarecidamente una simplificación tributaria significativa y, para lograrla, recomendamos que el Congreso aborde la reforma tributaria de una manera similar a la presupuestación de base cero. Bajo ese enfoque, el punto de partida sería un código tributario sin exclusiones o reducciones en los ingresos o impuestos. Las exenciones tributarios y los programas sociales administrados por el IRS se volverían a agregar solo si los legisladores deciden en conjunto que los beneficios de política pública de ejecutar la disposición o el programa a través del código tributario superan los desafíos de complejidad tributaria que esto crea para los contribuyentes y el IRS.

Los factores a considerar al hacer esta evaluación incluyen si el gobierno continúa dando prioridad a fomentar la actividad para la cual se proporciona el incentivo tributario, si el incentivo está logrando su propósito previsto y si un gasto tributario es más eficaz que un gasto directo o otro enfoque para lograr ese propósito.

Además de sugerir un enfoque presupuestario de base cero para la reforma tributaria, creemos que se debe enfatizar la protección de los derechos de los contribuyentes y la minimización de la carga del contribuyente, junto con la capacidad del IRS para administrar la ley. Con estos fines, hemos sugerido seis principios básicos que deberían ayudar a guiar el desarrollo de la legislación de reforma tributaria:

- El sistema tributario no debe “atrapar” a los contribuyentes.

- Las leyes tributarias deben ser lo suficientemente simples para que la mayoría de los contribuyentes puedan preparar sus propias declaraciones sin ayuda profesional, lo suficientemente simples para que los contribuyentes puedan calcular sus obligaciones tributarias en un solo formulario y lo suficientemente simples para que los asistentes telefónicos del IRS puedan responder de manera completa y precisa a los contribuyentes. preguntas.

- Las leyes tributarias deben anticipar las áreas más grandes de incumplimiento y minimizar las oportunidades para dicho incumplimiento.

- Las leyes tributarios deberían ofrecer algunas opciones, pero no demasiadas.

- Cuando las leyes tributarios prevén créditos reembolsables, deben diseñarse de manera que el IRS pueda administrarlos de manera eficaz.

- El sistema tributario debe incorporar una revisión periódica del código tributario, en resumen, una verificación de cordura.

Para ayudar a orientar las discusiones sobre la reforma tributaria, o en el caso de que el Congreso determine que una simplificación tributaria integral no es factible en este momento, identificamos nueve áreas específicas para simplificar. Éstas incluyen:

- Derogar el Impuesto Mínimo Alternativo para personas físicas.

- Consolide las disposiciones sobre el "estado familiar" (incluido el estado civil para efectos de la declaración, las exenciones personales y por dependencia, el crédito tributario por hijos, el crédito tributario por ingresos del trabajo, el crédito por cuidado de hijos y dependientes y la regla del cónyuge separado según el artículo 7703 (b) del IRC).

- Mejorar otras disposiciones que rigen la tributación de la unidad familiar, incluida la "responsabilidad solidaria" y el "impuesto para niños".

- Consolidar los incentivos para fomentar el ahorro para la educación (ahora hay al menos 12 incentivos separados).

- Consolidar los incentivos para fomentar el ahorro para la jubilación (ahora hay al menos 15 incentivos separados).

- Simplifique las reglas de clasificación de trabajadores para reducir las disputas sobre la condición de empleado versus contratista independiente.

- Reducir los incentivos procesales para utilizar puestas de sol tributarios (más de 70 disposiciones en el código tributario son temporales y, por lo tanto, requieren una renovación periódica).

- Reducir la eliminación gradual de ingresos, que afecta aproximadamente a la mitad de todas las declaraciones cada año y agrega una complejidad considerable a los cálculos de impuestos.

- Agilizar el régimen de sanciones por infracciones tributarios (ahora hay más de 170 disposiciones de sanciones, frente a 14 en 1955).

Según un recuento compilado por un editor líder de información tributario, ha habido casi 5,900 cambios en el código tributario desde 2001, un promedio de más de uno por día.

Lea la recomendación completa